PPP项目合作周期长,税务问题贯穿整个项目周期,本文就PPP项目前期、建设期、运营期三个阶段的税务、税收优惠作简要分析与说明,与读者分享交流。

一、项目前期

PPP项目前期为项目建设期之前,该期间一般会产生勘查设计费、可行性研究费、政府方已支付拆迁费等。

该部分费用发生在社会资本方中标之前,一般情况下为实施机构或政府方出资代表(即当地平台公司)代为支付。

若咨询设计等机构未给实施机构或平台公司开具发票,待社会资本成立项目公司后签署相关承继合同,由项目公司将政府方垫付的费用支付给政府方,咨询设计等机构按照承继合同开票给项目公司。但是由于多种原因,多数情况下咨询设计等机构为尽快取得相关费用,在社会资本中标前,就已开票给政府方。为此,笔者对该种情况下可能会发生两种场景分别做讨论。

场景一:实施机构代为支付

PPP项目前期,实施机构若已支付给咨询勘查设计等机构相关费用,并已从相关机构处取得增值税专用发票。

由政府方发起的PPP项目经过公开招投标、竞争性磋商等程序选定社会资本,并约定由项目公司承担该PPP项目实施机构已支付的前期费用,项目公司成立后,项目公司按照PPP合同约定的时间支付给实施机构。实施机构一般会开具资金往来收据作为凭证,该凭证可作为项目公司后续形成无形资产的初始计量,但是根据相关税法规定,该部分前期费用未取得增值税专用发票,故造成该部分进项税无法抵扣。

场景建议:该场景下,社会资本在PPP合同谈判时可要求实施机构明确无法开票的费用数额,并与税务部门协商:在该项目进入运营期后,政府方支付给项目公司可用性付费或可行性缺口补贴时,项目公司按照前期费用无法开票造成的进项税损失给政府方开具相关收据凭证予以抵消。

场景二:平台公司代为支付

PPP项目前期,政府方出资代表(即平台公司)若已支付给咨询勘查设计等机构相关费用,并已从相关机构处取得增值税专用发票。

场景建议:政府平台公司不同于事业单位,其作为一般纳税人可独立承担税收责任。项目公司可与政府方协商后并与平台公司签署咨询服务协议,针对前期垫付的费用按照服务业的相关税率给项目公司开具增值税专用发票,由于前期发生的费用进行税平台公司可以抵扣,故平台公司不会造成增值税损失。

PPP项目总投资所包含的工程建设其他费用通常包含了大比例的征地拆迁费用,该部分费用通常较难取得发票,社会资本可按照场景一的建议与政府方进行协商处理,以免造成该部分费用的增值税损失。

二、项目建设期

PPP项目建设期主要是项目建设,所涉及的税务主要为两个主体,即施工单位与项目公司,对于项目公司来说,在项目建设期中会取得建筑服务专用发票及设备采购发票,项目建设期中会累计金额巨大的增值税进项税留抵。2019年两会期间,总理在政府报告中明确,将制造业等行业原有16%增值税税率降为13%,将交通运输、建筑、房地产等行业原有税率10%税率降为9%,保持6%一档税率不变,于2019年4月1日起执行。

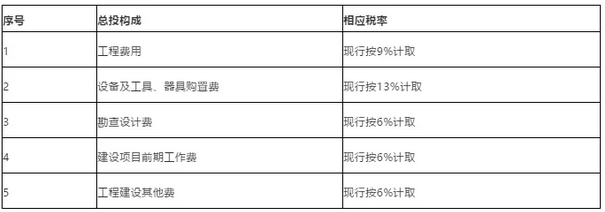

我们就PPP总投组成中的进项税率进行整理见表:

三、项目运营期

PPP项目进入运营期后也可获得进项税,其主要是来源于运营成本,PPP项目运营成本类型多种,其中主要组成为运营维护费(现行按9%计取)及小中大修费(现行按9%计取)。

项目公司运营期主要的收入主要为政府付费与使用者付费。

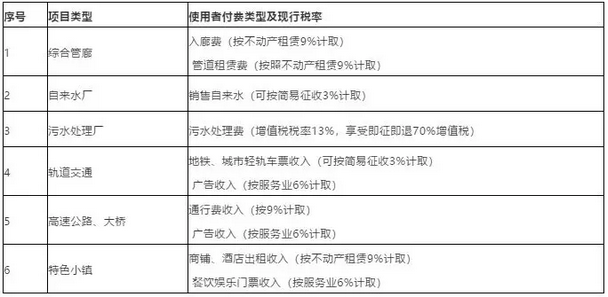

政府付费部分目前以服务增值税率(现行按6%计取)进行,PPP项目种类繁多造成使用者付费涉及多种类,我们就以下常见的几种使用者付费销项税税率做整理。

PPP项目在运营期一般还会涉及城市维护建设税、教育费及附加及地方教育及附加,其为消费税与增值税的附加税。

城市维护建设税采用地区差别税率,纳税人根据所在地不同,适用税率的档次也不同,具体如下:

1.纳税人所在地为市区的,按7%计取。

2.纳税人所在地为县城、镇的,按5%计取。

3.纳税人所在地不在市区、县城及镇的,按1%计取。

教育费及附加税统一按3%计取,地方教育及附加按2%计取。

四、项目运营期税收优惠政策

4.1 增值税优惠政策

垃圾处理、污水处理等环保领域的PPP项目,可适用增值税即征即退的优惠政策,其中垃圾处理、污水处理处置劳务、工业废气处理劳务,按70%退税率退税。

4.2 增值税免税政策

在农村饮水领域的PPP项目可享受增值税免征优惠,饮水工程有关的企业若只向农村居民提供生活用水,其获得的销售水的收入可全部免征增值税;若既向农村居民供水又向城镇居民供水,可按照农村居民供水取得的收入占总收入的比例享受优惠条件。

4.3 企业所得税税收优惠政策

针对从事国家重点扶贫的公共基础设施的企业,给予其企业所得税“三免三减半”的优惠,即企业投资经营所得第一年至第三年免征企业所得税,第四至第六年减半征收,国家重点扶持的公共基础设施项目是《公共基础设施项目企业所得税优惠目录》(以下简称为“目录”)中规定的项目,即港口码头、机场、铁路、公路、城市公共交通、电力、水利等项目,如上文中提到的农村供水工程即可享受“三免三减半”的优惠。

企业投资建设属于目录的项目,且该项目分批次建设但采用一次性核准的,如果每批次的项目在空间上独立,每批次项目可单独进行会计核算,且每批次项目具有独立收入能力,那么可以按批次享受“三免三减半”的优惠。